nakoľko XTB opäť zriadil na stránke sekciu mediálnych príspevkov analytikov, tak sa nové mediálne príspevky budú objavovať tam (nech to nemusím 2x uploadovať)

http://www.xtb.sk/analytika/analyticky-tim/kamil-boros

utorok 2. júla 2013

pondelok 10. júna 2013

MMF sa pri gréckom dlhu „nesekol“ ale klamal

V mojich komentároch na

tomto mieste často kritizujem Trojku za

nelogické a hyperopitmistické prognózy vývoja dlhu a ekonomiky (napr. TU,

TU,

či TU).

Naposledy v apríli, kedy som v komentári „Brusel sa odmieta prebudiťz ríše snov“

pri úplne od veci prognózach pre Cyprus na konci položil nasledovnú

otázku:

Sú teda len dve možnosti. Buď sú títo ľudia, ktorí za naše peniaze

lietajú po Európe v prvej triede, bývajú v päťhviezdičkových hoteloch

a na recepciách jedia kaviár neschopní, alebo nás úmyselne zavádzajú

hausnumerami. Sám neviem, ktorá možnosť je horšia...

Dnes tu máme odpoveď. Síce sa

netýka priamo Trojky, ale jedného jej člena Medzinárodného menového fondu (MMF).

Denníku Wall Street Journal sa dostal do ruky tajný interný dokument z MMF,

v ktorom analyzuje vlastné chyby pri programe pre Grécko. V článku

Wall Street Journal o tomto dokumente stojí napríklad toto:

„MMF ohol vlastné pravidlá, aby sa masívny grécky dlh zdal udržateľný,

a to aj napriek tomu, že krajina nespĺňala tri zo štyroch kritérií pre

pomoc“

„Počas posledných troch rokov, vysokí predstavitelia MMF, vrátane jeho

šéfky Christiny Lagardovej, opakovane vyhlasovali, že grécky dlh je udržateľný

a bude pravdepodobne splatený na čas v plnej výške. Dokument pritom

opisoval neistotou ohľadom pomoci ako „tak výraznú, že personál sa nedokázal

zaručiť, že verejný dlh krajiny je s veľkou pravdepodobnosťou udržateľný.“

“

Odpoveď na mnou nastolenú otázku teda

je, že MMF a pravdepodobne aj celá Trojka, úmyselne klamali celý svet. Pokiaľ by v roku 2010 povedali pravdu,

Grécko by už po bankrote, prípadne aj po vystúpení v eurozóny mohlo

dávno ekonomicky rásť a nie pasovať s nekonečnou depresiou a dvadsaťsedempercentnou

nezamestnanosťou, ktorá neprestáva rásť. Na druhej strane by veriteľské krajiny

mohli mať buď nižší dlh, alebo by ho mohli využiť zmysluplnejšie ako utopiť

v gréckej čiernej diere, napr. u nás na stavbu diaľnic.

Aký mali v MMF k tomuto

klamstvu dôvod? V článku Wall Street Journal sa píše, že MMF bráni svoje

konanie získaním čas na limitovanie nákazy v eurozóne. To sa mu ale zjavne

nie úplne podarilo, keď o pomoc museli požiadať Írsko a Portugalsko,

a Taliansko so Španielskom zachránila pred bankrotom až ECB

prísľubom neobmedzených nákupov

dlhopisov. Keby MMF spolu s eurovalom už vtedy nezachrániteľnému Grécku

nepomohli, tak by ECB vytiahla túto zbraň najťažšieho kalibru o dva roky

skôr a nákaza by bola zažehnaná tak či tak.

A aj keby nebola

v pozadí ECB a na pleciach MMF by stál osud eurozóny, tak určite nie

je poriadku, že nadnárodná verejná inštitúcia vodí celý svet za nos. A podobne

aj Európska komisia (EK), ktorá sa mi nechce veriť, že došla po spolupráci

s MMF k iným záverom ohľadom udržateľnosti gréckeho dlhu. Čosi

naznačil aj vtedajší šéf eurogroup Juncker, ktorý v roku 2011 vyhlásil, že

„Keď sa veci stanú vážnymi, musíte klamať.“

Úspech úsudku MMF a EK, kedy

použiť klamstvo pre „všeobecné dobro ľudu“ dokumentuje súčasná šesť kvartálov

trvajúca recesia v eurozóne. Tá je logickým dôsledkom míňania vzácnych

zdrojov na udržiavanie nerentabilných, resp. málo rentabilných investícií pri

živote, ktorých objem MMF a EK nielenže neznížili, ale dokonca zvýšili. Na

druhej strane si vďaka zavádzaniu množstvo ľudí žijúcich z peňazí daňových

poplatníkov udržalo svoje fleky, a možno aj cez túto perspektívu je

potrebné pozrieť sa na dôvod klamstiev.

Ako povedal na minulotýždňovej

tlačovej konferencii šéf ECB Mario Draghi, cesta k rastu priateľskej

konsolidácii je tá ťažšia – znižovanie neproduktívnych výdavkom vlád a nie

zvyšovanie daní, ktorým ide veľká časť Európy. Pokojne pri ich škrtaní môžeme

začať pri MMF a EK. Ročné

prevádzkové náklady MMF sú zhruba 1 mld. eur, EK ich má dokonca vyše 8 mld.

eur, pričom dodatočné škody, ktoré MMF a EK nalievaním peňazí do čiernych

dier páchajú, sa počítajú v desiatkach, keď nie stovkách miliárd eur.

štvrtok 30. mája 2013

Prajem Japoncom veľa šťastia pri ich experimentoch

V Japonsku je sranda.

Nestará sa o ňu nikto iný ako centrálna banka Bank of Japan svojím

„kvalitatívnym“ kvantitatívnym uvoľňovaním. V jeho dôsledku investori na trhoch

s japonskými dlhopismi očakávajú infláciu a zbavujú sa nízko

úročených štátnych dlhopisov, ktoré by im reálne prerábali. Tento rast výnosov

na dlhopisových trhoch v obavách o možný negatívny dopad na

úverovanie následne praskol akciovú bublinu, ktorú Bank of Japan v snahe

tlačením peňazí naštartovať infláciu za posledný pol rok nafúkla.

Celú situáciu odštartoval nárast

výnosov z desaťročných dlhopisov k psychologickej úrovni 1 % p.a. minulý štvrtok. Ešte v apríli sa

pritom výnosy pohybovali okolo úrovne 0,5 %. Negatívne na úverovanie môžu

vyššie výnosy zo štátnych dlhopisov doľahnúť dvoma kanálmi. 1) od výnosov zo

štátnych dlhopisov ako bezrizikového aktíva sa odvíjajú výnosy

z korporátnych dlhopisov, pre podnikovú sféru to znamená drahší nový dlh

a drahšie refinancovanie starého dlhu, ktoré ukrajuje viac zo zdrojov

podnikov 2) Japonské banky sú naložené štátnymi dlhopismi, a keďže rastúce

výnosy znamenajú nižšiu cenu, tak budú banky na časti dlhopisových portfólií

realizovať straty, čo zhorší ich kapitálovú pozíciu a aj kapacitu na nové

úverovanie. Podľa minuloročnej štúdie MMF by rast výnosov o 100 bázických bodov pri všetkých splatnostiach vymazal regionálnym

bankám zhruba 20 % z najkvalitnejšieho Tier1 kapitálu a veľkým bankám

zhruba 10 %.

Keďže vytúženú infláciu, ktorej

očakávania boli odzrkadlené vo vysokých cenách akcií, vytvára práve rozdávanie

nových úverov, tak vyššie výnosy na dlhopisy logicky jej príchod odďaľujú. Eufóriu,

ktorú v Japonsku spustila Bank of Japan, odzrkadľuje rast akciového indexu

Nikkei 225 od novembra na minulotýždňové maximá o vyše 75 %. Keď ale útok

na jednopercentnú hranicu pri výnose z desaťročného dlhopisu pripomenul rozvášneným

investorom, že inflácia v krajine nemusí byť až taká istá vec, tak sa

akciový index Nikkei obchodujúci sa na 26násobku ziskov dostal pod silný tlak

(pri hlavných amerických a európskych indexoch je pomer ceny k ziskom

v rozmedzí 16-18x). V utorok ukončil obchodovanie o 10 % ako pri

štvrtkových intradenných minimách.

Tento rast výnosov

z dlhopisov a výpredaj na akciových trhoch je ďalšou z „nechcených“

vedľajších účinkov politiky centrálnych bánk, ktoré snahou kontrolovať jednu

premennú v ekonomike logicky stratia kontrolu nad ďalšími, v ktorých

sa nerovnováhy v ekonomike následne prejavia. Do celej tejto špirály „nechcených“ vedľajších

účinkov sa Bank of Japan zamotala už dávno.

Masívne znižovanie úrokových

sadzieb v 80 rokoch „nechcene“ vytvorilo obrovskú realitnú a akciovú

bublinu, ktorá praskla keď na prelome osemdesiatych a deväťdesiatych

rokoch centrálna banka v reakcii na ňou „nechcene“ vyvolanú infláciu

zvýšila úrokové sadzby. Potom prišli dve dekády politiky zachraňovania všetkého

nerentabilného, čo sa po prasknutí bubliny odstalo do problémov, samozrejme za

asistencie tlačiarní centrálnej banky. Počas týchto dvoch dekád umelé

udržiavanie prestrelených cien a nalievanie zdrojov do čiernych

nerentabilných dier „nechcene“ vyvolalo ekonomickú stagnáciu a miernu

defláciu (ktorá bola dôsledkom sfukovania prestrelených cien). „Nechcene“ vyvolaná

stagnácia nominálneho HDP (t.j. reálneho HDP + inflácie, ktorá je negatívna)

nafúkla dlh k HDP nad 200 %.

Teraz sa centrálna banka snaží

naštartovať aspoň akú takú infláciu, ktorá je jej poslednou šancou na

zastavenie rastu dlhu k HDP. „Nechcene“ ale pri očakávaniach vyššej

inflácie, na ktorej by nízko úročené dlhopisy prerábali, začína praskať dlhopisová

bublina, ktorú Bank of Japan sama nafúkla nulovými úrokmi a nalievaním

peňazí do finančného sektora, ktoré išli do dlhopisov. A to „nechcene“ v obavách o dopad vyšších výnosov na

úverovanie poslalo nadol ceny akcií, ktoré sa vďaka ešte agresívnejšej politike

centrálnej banky za pol rok takmer zdvojnásobili.

Tieto „nechcené“ vedľajšie

účinky, za ktoré „samozrejme“ nemôže Bank of Japan ale nejaké nepredvídateľné

externé faktory, sa teraz centrálna banka snaží znovu napraviť. Minulý štvrtok

narýchlo požičala bankám 2 bil. jenov (cca 15 mld. eur) za minimálny úrok, aby

za ne nakúpili dlhopisy a vyhlásila, že je pripravená navýšiť nákupy

štátnych dlhopisov, aby ich súkromní investori našli pri predajoch protistranu.

Zaujímavé bude sledovať, aké „nechcené“

vedľajšie účinky bude mať tento krok, resp. jeho nadstavba v prípade, že

by výnosy z dlhopisov pokračoval v raste alebo inflačné očakávania

v poklese. Nakoľko tieto veličiny spolu úzko pozitívne súvisia, tak bude

ešte zaujímavejšie sledovať, ako bude centrálna banka bojovať proti ekonomickej

logike v snahe naštartovať infláciu a udržať minimálne úroky. Tlačiarne

centrálnej banky štrukturálne problémy ekonomiky nevyriešia a tak sa ešte

máme v Japonsku na čo tešiť.

Na záver mi neostáva nič iné len

zreprodukovať slová jedného z posledných normálnych centrálnych bankárov

na svete Jensa Weidmanna z Bundesbanky: „Prajem Japoncom veľa šťastia pri

ich experimentoch“.

Zverejnené 29.5.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59959380-prajem-japoncom-vela-stastia-pri-experimentoch)

piatok 17. mája 2013

pondelok 13. mája 2013

ECB ukončila éru konsolidáce a požehnala éru japonizácie

Varovania ohľadom rizika morálneho

hazardu, ktorý ECB ohlásením neobmedzeného nákupu dlhopisov pripustila, sa

napĺňajú. Od septembra

uplynulého roka, kedy ECB toto opatrenie ohlásila, výnosy z dlhopisov

väčšiny problémových krajín začali klesať a v súčasnosti sa pohybujú

už na najnižších úrovniach v za posledné roky. A to aj napriek ešte

prudšiemu rastu dlhu k HDP než sa čakalo.

To mnohým politikom, ktorí ešte

pred niekoľkými mesiacmi so sklonenými hlavami počúvali najväčšieho veriteľa

eurozóny Nemecko, dodalo značnú dávku odvahy a v posledných týždňoch zdvihla

sa vlna voči konsolidácii. Tej sa v eurozóne zostávajú verní už len Nemci, Rakúšania,

Fíni, Estónci a Luxemburčania. Všetci ostatní sa už od Nemcov odklonili.

Vrátane bývalého silného spojenca Nemcov – Holandska.

Samozrejme, nie je to nič

nečakané. Sám som viackrát písal, že keď ECB prijme úlohu veriteľa poslednej

inštancie (teda bude ochotná za vytlačené peniaze nakupovať dlhopisy krajín

majúcich problém sa financovať) a upokojí dlhopisové trhy, tak sa budú politici

časom domáhať väčších stimulov, ktoré majú naštartovať ekonomický rast. Ich argument je nasledovný, keď konsolidácia

tlmí HDP, tak dlh k HDP aj napriek nej rastie rastie, poďme teda radšej

znižovať dlh k HDP cez stimuláciu menovateľa v sledovanom ukazovateli

– HDP. A tou stimuláciou sa rozumejú väčšie deficity.

Aby to ale fungovalo, tak by

jedno euro nového štátneho dlhu muselo vytvárať aspoň jedno euro nového HDP. V opačnom

prípade bude rast dlhu k HDP pokračovať. Multiplikátor dopadu nového dlhu

na HDP je ale ďaleko nižší než 1. A to z jednoduchého dôvodu –

stimuly sa nazývajú stimulmi pre to, lebo vytvárajú investície, ktoré by za

normálnych okolností nevznikli. Rentabilita týchto investícií teda väčšinou nie

je dostatočná, aby vytvorila viac HDP ako dlhu. Tým extrémnym prípadom, kedy

nový dlh nevytvorí HDP je štátny stimul stratovej fabrike na udržanie výroby,

v tejto situácii sa namiesto nej a zadlží štát, tak nevznikne žiadne

nové HDP, len nový dlh. Takýto stimul v dnešnej dobe nie je výnimočným.

Čím viac je pritom ekonomika

stimulovaná, tak tým viac je v nej málo rentabilných investícií a tým

klesá efektivita ďalších stimulov. Zákon klesajúcich výnosov na dodatočnú

jednotku vstupu si ale zjavne niektorí ekonómovia aplikujú len vtedy, keď sa im

hodí, a chcú tento nežiaduci stav zvrátiť ešte silnejšími stimulmi.

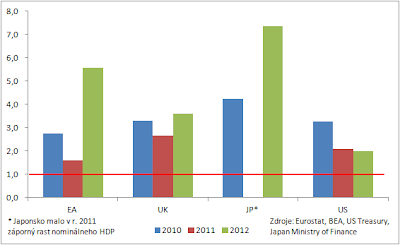

V čase, kedy popredné svetové ekonomiky potrebujú v priemere vyše tri

jednotky dlhu (viď. graf) na vytvorenie jednej jednotky HDP to ale len posunie

dlh k HDP do ešte vyšších úrovní.

Vývoj pomeru nového verejného dlhu k novému HDP v popredných

svetových ekonomikách

Bola to práve cesta ďalších

stimulov do prestimulovanej ekonomiky, teda masívne dotácie málo rentabilných

a málo produktívnych investícií, ktorá dostala Japonsko do situácie, kde

sa v súčasnosti nachádza. Teda dlh k HDP nad úrovňou 200 %

a dlhodobá ekonomická stagnácia. A to bez akéhokoľvek svetla na konci

tunela. A práve touto cestou sa v súčasnosti vyberá Európa.

Niektorí sa ešte stále nádejajú, že

Japonsku sa podarí dostať vývoj dlhu pod kontrolu, a že teda japonská

cesta nemusí byť pre eurozónu definitívou. Tvrdia, že pokiaľ sa novej japonskej

vláde podarí zázrakom naštartovať dvojpercentnú infláciu, tak sa nepriaznivý

vývoj dlhu k HDP zmierni vďaka rýchlejšiemu rastu nominálneho HDP (teda

neočisteného o infláciu). Z môjho pohľadu ale by ale tento prípadný

efekt vymazali vyššie náklady na obsluhu dlhu, ktoré by vyššia inflácia priniesla,

keďže Japonci by od svojej vlády žiadali na dlhopisy minimálne taký úrok, ktorý

pokryje infláciu. Japonsko je teda v situácii, kedy už konvenčnými

metódami nemá šancu zastaviť rast dlhu k HDP. Nerovnováhy teda raz budú

musieť vyústiť do siutácie, kedy veritelia prídu o časť peňazí, či už

nominálne (odpis dlhu) alebo reálne (vysokou infláciou).

Japonský príklad ukazuje, že nič

také ako balans medzi rastom a dostávaním dlhu pod kontrolu v tak

zdeformovanej ekonomike ako je tá dnešná neexistuje. Keď je vôbec možné rast

dlhu k HDP bez vyššej inflácie zastaviť, tak jedine konsolidáciou. Pre

niektoré krajiny (Grécko, Portugalsko, Španielsko, Cyprus) je už neskoro

a mali by sa zamýšľať nad radikálnejšími riešeniami, pri niektorých ešte

možno nejaká šanca žije...

ECB, ktorá si vývoj po zatiahnutí

ručnej brzdy v podobe neobmedzených nákupov dlhopisov predstavovala

pokračovaním konsolidačného úsilia, sa teda veci vymykajú spod kontroly

a eurozóna čoraz viac naberá Japonský kurz. Je to zjavné aj zo slov jej guvernéra

Draghiho, ktorý na tlačovej konferencii po poslednom zasadnutí ECB v Bratislave

politikom viackrát odkázal: „Nezničte pokrok, ktorý už bol učinený“.

Je to paradoxne ECB, ktorá ako

jediná môže tento trend japonizácie zvrátiť. A to slovnými intervenciami

typu, že krajinám neochotným konsolidovať nepomôže, prípadne že krajiny

žiadajúce o pomoc nemôžu mať dlh k HDP nad určitou úrovňou, alebo

dokonca hrozbou ukončenia programu neobmedzeného nákupu dlhopisov. Takéto kroky

by mohli obnoviť tlak dlhopisových trhoch na konsolidáciu, ktorý je zdá sa

jediným účinným tlakom.

Nebol by to prvý prípad, kedy by

ECB robila politiku v eurozóne. Bola to práve jej neochota nakupovať

talianske dlhopisy pri rekordných výnosoch koncom roka 2011, ktorá stála za

odstúpením Berlusconiho a dosadením Montiho. V tomto prípade sa ale

jedná o ďaleko väčšiu – paneurópsku politickú hru. Na tú ale asi ECB už

nebude mať gule...

Zverejnené 13.5.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59862260-ecb-ukoncila-eru-konsolidacie-komentar-dna)

utorok 30. apríla 2013

Reinhartová a Rogoff za recesiu v eurozóne nemôžu

Ekonomickým svetom prednedávnom

otriasla správa, že štúdia, ktorá má byť mantrou fiškálnej konsolidácie, je

kvôli preklepu v exceli nesprávna. V reakcii na túto správu sa

zodvihla kritika voči konsolidačných opatrení v eurozóne, ktoré údajne

vychádzali z tejto publikácie. Vložiť znak implikácie medzi túto štúdiu

a konsolidáciu v eurozóne môže ale pri všetkej úcte k niektorým

komentátorom, len analfabet v oblasti záležitostí eurozóny.

Inkriminovaná štúdia sa nazýva

„Rast v čase dlhu“ a zverejnili ju v roku 2010 americkí profesori Carmer Reinhartová

(University of Maryland) a Kenneth Rogoff (Harvard University). Jej

záverom bolo, že okolo hranice dlhu k HDP na úrovni 90 % sa ekonomický

rast začína výrazne spomaľovať. Kým podľa pôvodnej štúdii krajiny s dlhom

od 30-90 % zaznamenali priemerný rast na úrovni 2,8 %, pri krajinách nad 90 %

to už bolo -0,1 %. Práve z tohto dôvodu bola táto štúdia citovaná mnohými

zástancovia znižovania deficitov.

Pred niekoľkými dňami ale tím

z University of Massachusetts zverejnil druhú štúdiu,

v ktorej poukázal na vyčlenenie viacerých krajín zo vzorky z dôvodu

chybnej rovnice v exceli. Po náprave (aj o ďalšie, menšie

nezrovnalosti) vyzerajú výsledky nasledovne: priemerný rast HDP krajín

s dlhom od 30-90 % sa pohybuje tesne nad 3 % a rast HDP krajín

s dlhom nad 90 % dosiahol úroveň 2,2 %. To už je úplne iná káva a je

omnoho slabší argument proti fiškálnej konsolidácii, ako bol záver pôvodnej

štúdie.

Zverejnenie tejto chyby vyvolalo

obrovské pobúrenie, že konsolidácia, predovšetkým v krajinách eurozóny,

bola vyvolaná nesprávnymi pohnútkami. A a práve znižovanie stimulov,

ktorými bolo deficitné hospodárenie, je hlavným pôvodcom súčasnej recesie

v eurozóne. Do problémov sa totiž dostávajú investície, ktoré boli vďaka

stimulom vytvorené a nedokážu bez nich prežiť. Boli toho plné nielen

zahraničné ale aj domáce médiá.

Z môjho pohľadu je tvrdenie,

že táto štúdia bola jedným z hlavných dôvodov, prečo sa eurozóna snaží

konsolidovať, úplná hlúposť. Veriteľské krajiny eurozóny žiadajú od dlžníkov

konsolidáciu nie kvôli nejakej štúdii dvoch amerických profesorov, ale kvôli

tomu, že chcú riskovať čo najmenej peňazí svojich daňových poplatníkov. A

z tohto dôvodu sú dokonca ochotní konsolidovať aj oni sami, aby sa nepovedalo,

že vodu kážu a víno pijú. Dokazuje to prijatie fiškálneho kompaktu

a stláčanie deficitov nadol aj v jadrových krajinách eurozóny.

Pokiaľ by eurozóna postupovala

Krugmanovým receptom masívnych vládnych výdavkov, tak by eurozóna musela

problémovým krajinám požičiavať výrazne viac, aby znovu otestovali teóriu, či

sa dá naštartovať taký ekonomický rast, pri ktorom pomer dlhu k HDP klesá.

A to ma zaujíma, ako by Merkelová doma vysvetľovala voličom, že je

potrebné klin klinom vybíjať, tentokrát ale nie za grécke peniaze (portugalské,

španielske...), ktoré už došli, ale za nemecké. Najmä keď jediný zatiaľ

uskutočnený test tejto teórie v Japonsku skončil dvoma dekádami stagnácie

a de facto insolventnosťou pri verejnom dlhu k HDP nad 200 %.

Áno, Reinhartová s Rogoffom

to poriadne pokašľali, a odteraz ich už pravdepodobne nikto nebude brať

vážne. Podobne sa pod paľbu mnohých ekonómov ešte viac dostanú argumenty za

konsolidáciu. Príčiny konsolidácie v eurozóne a s ňou súvisiacej

recesie ale nie sú až tak ekonomického charakteru, ale ďaleko viac politického.

Voľby vo veriteľských krajinách eurozóny totiž nebudú vyhrávať tí, ktorí

vypisujú za peniaze svojich voličov veľké bianko šeky pre krajiny

s pochybnou krivkou vývoja dlhu k HDP, ale tí ktorí požičajú čo

najmenej za čo najstriktnejších podmienok. A to bez ohľadu na to, či budú alebo

nebudú existovať štúdie podporujúce konsolidáciu....

P.S.: Jednu vec z pôvodnej Reinhert/Rogoff štúdie ale jej revízia

nenapadla – a to vyššiu infláciu pri dlhoch nad 90 % HDP. Odhad dlhu

k HDP pre eurozónu na rok 2013 podľa EK je 95,1 %.

Zverejnené 29.4.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59772670-reinhartova-a-rogoff-za-recesiu-nemozu-komentar)

pondelok 15. apríla 2013

Európska komisia sa odmieta prebudiť z ríše snov

Európskej komisii sa z ríše snov

precitnúť nechce. Po úplnom fiasku jej prognóz pre Grécko, ktorého ekonomika sa

od roku 2010, kedy sa spustila konsolidácia. Namiesto prognózovaného

sedempercentného poklesu tesne po prvom záchrannom balíčku sa prepadla už

o vyše 17 % a jej pokles ešte stále neskončil, nám najnovšie tlačia z Bruselu

do hlavy kaleráby, že ekonomika Cypru začne v roku 2015 rásť. A to po kumulatívnom poklese ekonomiky

v tomto a nasledujúcom roku o niečo cez 12 %.

Podľa logiky Bruselu je teda pre

ekonomiku menej škodlivá kombinácia vydrancovania úspor vo výške 30 % HDP v

krajine (toto ešte nie je konečné číslo, najnovšie sa hovorí už

o dvojnásobku), zavedenia obmedzení na pohyb peňazí a snahy stlačiť

nadol deficit na úrovni 5,5 % HDP ako doterajšie grécke zníženie deficitu

z 15,6 % na 6,6 % HDP.

Z môjho pohľadu bude Cyprus

rád, keď sa ekonomický pokles zastaví na úrovni 20 %. Hoci krajina nemá až taký

deficit ako malo Grécko, tak ju pri masívnom odlive kapitálu, strate úspor

a obmedzenia toku peňazí čaká masívny pokles ekonomickej aktivity, pri

ktorej sa bude deficit znižovať mimoriadne ťažko. Nenaplnenie cieľov rastu bude

následne tlačiť na ďalšiu konsolidáciu, ďalší pokles ekonomiky a sociálne

nepokoje. Ako som písal prednedávnom, tak situácia na Cypre pokojne môže vyústiťdo jeho odchodu z eurozóny .

Aký vývoj HDP, deficitu a dlhu očakáva pre roky 2013-2016 EK ukazuje

nasledovná tabuľka:

Už samotné čísla v tejto

tabuľke nedívajú logiku: Keď počítame s infláciou okolo 2 %, tak nominálny

pokles HDP v roku 2013 by mal byť zhruba 6,7 % (= -8,7 % + 2 %), čo nám

naznačuje o koľko by zhruba mohli prepadnúť daňové príjmy. Keď má teda

z roku 2012 na 2013 pri poklese daňových príjmov o zhruba 6,7 % deficit

narásť len o 0,5 % HDP, tak musí dôjsť ku konsolidácii či už na strane

príjmov alebo výdakov na úrovni okolo 6 % HDP. To sa pokiaľ ma pamäť neklame v jednom

roku ešte nepodarilo v žiadnej krajine s jednocifernou infláciou.

A nevídím žiaden dôvod prečo by mal byť Cyprus prvým.

Sú teda len dve možnosti. Buď sú

títo ľudia, ktorí za naše peniaze lietajú po Európe v prvej triede, bývajú

v päťhviezdičkových hoteloch a na recepciách jedia kaviár neschopní,

alebo nás úmyselne zavádzajú hausnumerami. Sám neviem, ktorá možnosť je

horšia...

Zverejnené 15.4.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59688950-brusel-sa-odmieta-prebudit-z-rise-snov-komentar-dna)

utorok 9. apríla 2013

TA3 Hosť v štúdiu: Kto bude ďalším žiadateľom o pomoc?

http://www.ta3.com/clanok/1017730/host-v-studiu-k-boros-o-situacii-v-eurozone.html

Dnes som bol netradične optimistický :)

Dnes som bol netradične optimistický :)

utorok 2. apríla 2013

TA3 Hosť v štúdiu: Čo bude ďalej s cyperskou ekonomikou

http://www.ta3.com/clanok/1017342/host-v-studiu-kamil-boros-o-nasledkoch-zachranneho-planu-pre-cyprus.html

Cypru sa otvorili dvere z eurozóny. Vďaka Trojke

Obmedzenia na pohyb kapitálu výrazne znížili náklady Cypru na

vystúpenie z eurozóny

Už dlhšie tvrdím, že keď sa raz

rozpadne eurozóna, tak to bude z nasledujúceho dôvodu – obyvateľstvu niektorej

z krajín prijímajúcej pomoc dôjde trpezlivosť s príkazmi Trojky. Následne si kvôli tomu zvolia si

niekoho, kto ich z eurozóny vyvedie. Okrem nefunkčných riešení, ktoré

Trojka navrhuje to privoláva aj diametrálne odlišným prístupom k jednotlivými

krajinám. A ten vyvoláva pocit krivdy.

Najviac si to zatiaľ odniesol

Cyprus. Do súčasných problémov ho dostalo zachraňovanie Grékov, konkrétne druhý

balíček, na ktorý sa skladali aj súkromní veritelia Grécka. Keďže boli cyperské

banky naložené gréckymi dlhopismi, tak realizovali masívne straty. Podobne ale

na tom boli aj grécke banky. Kým ale Grékom eurozóna peniaze na rekapitalizáciu

bánk dala, Cypru už nie.

Straty z vkladov nad 100

tisíc eur a obmedzenia na pohyb kapitálu výrazne poškodia cyperskú

ekonomiku. A to nielen skrz zastavenie prílivu kapitálu a jeho

pozvoľného odlivu (ktorý síce do krajiny neprúdil preto, aby sa na Cypre

zhodnotil, ale aby sa co najmenej zdanil). Vo veľkej miere totiž budú mať dosah

na miestnu ekonomiku aj straty na účtoch podnikateľských subjektov, rovnako aj

výrazne nižšia cirkulácii peňazí v ekonomike v dôsledku obmedzení na

tok kapitálu. Pekná reportáž k tejto téme bola vo Financial Times.

V nej musel majiteľ stavebnej firmy kvôli zmrazeným účtom v Laiki

Bank prepustiť 19 z 25 zamestnancov. Stavím sa, že to nie je ojedinelý

prípad. Naopak skôr pravidlo.

A teraz sa môžu Cyperčania

opýtať – prečo neniesli straty nepoistení klienti v Grécku, Írsku, či

Španielsku? Prečo v týchto krajinách nezmrazili klientom účty? Zachovala

by sa Trojka rovnako, pokiaľ by sa nejednalo o Laiki Bank a Bank of

Cyprus, ale o Deutsche Bank a Commerzbank? Bude musieť aj ďalšia

krajina, ktorá požiada o pomoc, taktiež siahnuť na nepoistené vklady

v bankách?

A v podobných úvahách

môžeme ísť ešte ďalej. Grécko, Portugalsko a Írsko sa môžu opýtať, že

prečo prišla ECB s programom neobmedzených nákupov dlhopisov až vtedy keď

sa do problémov dostali veľké krajiny – Taliansko a Španielsko. Teda

presne tie, ktoré sa nezmestia do eurovalu. Prečo si tieto krajiny môžu ďalej

vďaka ECB požičiavať na trhoch a nemusia implementovať minimálne pochybné

opatrenia nariadené Trojkou? Majú väčšie krajiny výsostnejšie postavenie než

menšie?

Íri sa môžu opýtať – prečo si

Španieli mohli z eurovalu požičať na rekapitalizáciu bánk bez toho, aby

ich Trojka vypojila z finančných trhov a žiadala od nich konsolidačné

opatrenia a reformy? Veď ich problém taktiež spočíval primárne v bankách.

Takisto sa môžu opýtať, že prečo bolo na Cypre dovolené bankám

reštrukturalizovať svoje nadradené dlhopisy a írskym bankám to dovolené

nebolo. Ich držiteľov musela vyplatiť vláda. A to aj napriek tomu, že Íri

o to žiadali.

Ďalej sa takmer všetky krajiny

eurozóny môžu opýtať, že prečo je eurozóna zhovievavejšia k deficitom

v Španielsku. Pri ňom napriek tomu, že míňa rozpočtové ciele

o obrovské cifry, eurozóna netlačí na ďalšie konsolidačné opatrenia. Prečo

ostatní musia konsolidovať, a to aj napriek tomu, že konsolidácia tlačí

nadol ich HDP, a Španielsko môže pohodlne s vyše šesťpercentnými

deficitmi využívať, že za ním stojí ECB?

Rôzny meter na rôzne krajiny,

ktorý navyše zvýhodňuje väčšie krajiny oproti tým menším, (pre eurozónu

systémovo nedôležitým) určite nepridáva dôvere k eurozóne v problémových

krajinách. Najmä v tých, v ktorých sú opatrenia najdrastickejšie

a prechádzajú si hlbokou recesiou. Bez možnosti zlepšiť si

konkurencieschopnosť slabšou menou ale tieto recesie nemajú konca a v záujme

udržateľnosti dlhu Trojka tlačí na ďalšie nepopulárne opatrenia. A to ešte viac

zvyšuje občiansku nespokojnosť. Práve tá je najväčším rizikom pre udržanie

eurozóny pohromade.

Doteraz bolo mojím tipom na

najhorúcejšieho kandidáta na vystúpenie Grécko. Tam totiž hrozí, že pokiaľ

ekonomika v blízkej dobe nezačne rásť, tak sa k moci sa

pravdepodobne dostane strana Syriza odmietajúca európsku pomoc. Najnovšie je

ale mojím kandidátom číslo jeden na odchod z eurozóny Cyprus. A to

ani nie kvôli tomu, že krajinu čaká brutálny ekonomický prepad,. Dôvodom sú

predovšetkým kontroly pohybu kapitálu, ktoré výrazne znížili náklady na

vystúpenie krajiny z eurozóny.

Keď Cyprus ostane

v eurozóne, čaká ho minimálne to čo Grécko – masívne sfukovanie platov na

zvýšenie konkurencieschopnosti. Práve tú bude po páde biznis modelu „Sme

daňovým rajom posielajte k nám peniaze“ nevyhnutne potrebovať. Ako vidíme,

Grécku sa zmena štruktúry ekonomiky bez možnosti využitia menového kanála

nedarí. Krajina je už päť rokov v recesii a svetlo na konci tunela je

ešte stále ďaleko.

Vyriešenie problémov menovým

kanálom by pre Grécko či pre ktorúkoľvek inú problémovú krajinu znamenalo

obrovskú infláciu. Stálo by za ňou

jednak výrazné zdraženie importov po prechode na novú menu

a zároveň aj tlačenie peňazí na vykrytie diery po zastavených tokoch

kapitálu zo zahraničia (v tomto prípade predovšetkým od Trojky a ECB).

V skratke – Gréci by prišli o úspory.

V prípade Cypru je tu ale

jeden zásadný rozdiel - Cyperčania už o úspory prišli. Tí čo mali

v banke nad 100 tis. eur priamo, a tí čo mali v banke menej

výrazným obmedzením prístupu k nim. A tieto obmedzenia môžu pokojne

trvať aj niekoľko rokov. A tu vystáva otázka čo je pre Cyperčanov lepšie –

vystúpiť z eurozóny a obnoviť prístup k úsporám s nižšou

hodnotou, alebo možnosť s úsporami disponovať len obmedzene?

Keď si to vezmeme z toho

hľadiska, krajina môže mať svoju transformáciu na konkurencieschopnejšiu

ekonomiku a zastavenie prepadu zamestnanosti za sebou ďaleko rýchlejšie

ako v eurozóne. Dokonca si môže ponechať aj štatút daňového raja,. Cena za

to je nižšia ako pri ostatných krajinách, keďže jej časť už v podobe

stratených úspor obyvateľstvo zaplatilo, tak je pokušenie pre Cyprus opustiť

eurozónu veľké. A je ešte o to väčšie, že sa k nemu Trojka

zachovala škaredšie ako k ostatných hriešnikom.

Z týchto dôvodov som po prvý

krát v histórii eurozóny toho názoru, že je niektorá krajina bližšie

vystúpeniu, ako zotrvaniu v nej.

Zverejnené 4.2.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59608050-cypru-sa-otvorili-dvere-z-eurozony-vdaka-trojke)

pondelok 25. marca 2013

TA3 Hosť v Štúdiu: O pomoci Cypru

http://www.ta3.com/clanok/1016865/cyprus-sa-zachranil-ziskal-zachranny-uver.html

Bankroty neznamenajú dobu kamennú

To, že je v súčasnosti na

finančných trhoch pokoj, v žiadnom prípade neznamená, že sa kríza skončila.

Vývoj v popredných svetových ekonomikách (s výnimkou Číny) je slabý,

nezamestnanosť ďaleko nad historickými priemermi, a čo je najhoršie ukazovatele

dlhu koncových spotrebiteľov v ekonomike (domácností a štátu) k HDP naďalej

rastú. Bol to práve nadmerný dlh domácností (USA, Británia, Írsko, Španielsko,

Cyprus) a štátu (Grécko, Taliansko), resp. ich kombinácia (Portugalsko), ktorý

spustil súčasné ekonomické problémy.

Vývoj súčtu dlhu domácností a

vlády k HDP v USA, eurozóne a Británii

Dáta za eurozónu a Britániu k

roku 2012 síce nie sú k dispozícii, vzhľadom na recesie v oboch ekonomikách,

tieto ich krivky predovšetkým kvôli slabému HDP opäť naberú smer výraznejšie

nahor. A podobne tomu bude aj v roku 2013. Asi toľko k úspešnosti súčasných

stratégií boja voči kríze. Tie majú v súčasnosti dve formy – stimulácia lacným

dlhom a štátnym zadlžovaním sa (USA, Japonsko) a stimulácia lacným dlhom a

fiškálna konsolidácia (Európa). V oboch prípadoch však zadlženie k HDP rastie.

V tom prvom prípade to kvôli

podpore nerentabilných investícií skrz stimuly, ktoré prinášajú menej

(častokrát ďaleko menej) jednotiek nového HDP ako jednotiek nového dlhu. Keď sa

totiž stratovej firme poskytne stimul, či daňové prázdniny, tak tá viac

nevyprodukuje, akurát vzrastie dlh. V druhom prípade je proces čiastočne opačný

– konsolidácia likviduje nerentabilné investície, ktoré boli vytvorené vďaka

predošlým stimulom, čo tlačí nadol HDP. Na toto je pekný príklad Grécko, kde

bolo na štátnom rozhadzovaní postavené veľké množstvo ekonomickej aktivity,

ktorá by sa bez tejto deformácie realizovala v iných sektoroch a lokalitách, a

tak sa pri konsolidácii rúca toto celé domino postavené na stimuloch.

Proponenti fiškálnych stimulov

dúfajú, že rast nominálneho HDP raz predbehne úroveň rastu dlhu verejnej a

súkromnej sféry a dlh k HDP tak začne klesať. Zástancovia konsolidácie zase

dúfajú, že sa špirála ekonomického poklesu a nutnosti ďalšej konsolidácie

zastaví na takých úrovniach, na ktorých bude dlh k HDP aspoň zubami nechtami

udržateľný.

Za súčasných podmienok (pri

predpoklade +/- dvojpercentnej inflácie) ale z môjho pohľadu jediné, čo môže

učiniť tieto stratégie realizovateľnými je technologický pokrok, ktorý zvýši

produktivitu práce, a produktívnejšie investície v ekonomike dokážu

vykompenzovať štátne plytvanie, resp. pokles ekonomickej aktivity v dôsledku

likvidácie nerentabilných investícií pri konsolidácii. (To isté by docielilo

pre niektoré krajiny napríklad nájdenie väčších nálezísk ropy). Paralelu je

možné nájsť s plytvaním vodou. To výrazne ukrajovalo zo zdrojov domácností

povedzme dve generácie dozadu, dnes ho už vnímame len sotva, a to práve vďaka

tomu, že tých reálnych zdrojov, ktoré majú domácnosti k dispozícii je výrazne

viac.

Podobne by aj vyššia produkcia potrebných

zdrojov (nie takých ako na Kube alebo v Severnej Kórei, ich potrebnosť sa

stanoví na trhu), mohla znížiť dosahy plytvania či likvidácie nerentabilných

investícií, ktoré vznikli vo veľkej miere vďaka predošlému plytvaniu. Ale aby

to tak bolo, tak by vlády mali zamraziť svoje nominálne výdavky, resp. aspoň

nominálne deficity, a nepúšťať sa do kdejakých „Maršalových plánov“

mega-fiškálnych stimulov, po ktorých dlh nebude mať šancu dobehnúť ani

technologický pokrok. Tým odstrašujúcim príkladom je Japonsko, kde sa dlh k HDP

v dôsledku stimulácie málo produktívnymi investíciami vyšplhal nad 200 %.

Keďže sú ale väčšinou ciele

väčšiny populácie a tým pádom aj politikov s dlhodobým ekonomickým zdravím

nezlučiteľné, tak sú mnohí vrátane mňa ohľadom realizovateľnosti stratégie

„technologický pokrok to vyrieši“ za nás skeptickí. Nehovorím, že to nie je

možné, ale doteraz mi až na určité výnimky žiadna svetová vláda, neukázala, že

to je realizovateľné. A tak skôr či neskôr prídu na rad radikálnejšie riešenia.

Tie vidím dve – upustenie od zachraňovania všetkého možného a pripustiť masívnu

reštrukturalizáciu dlhu a prečistenie finančného systému, alebo vyššiu infláciu

na určité obdobie. Druhú alternatívu spočívajúcu v transfere bohatstva od

sporiteľov k dlžníkom protažuje napríklad vplyvný americký ekonóm Paul Krugman.

Keďže ale zníženie dlhu infláciou

jednak absolútne nerieši podstatu problému (takmer žiadna horná hranica pre

stimuly), ktorý sa teda môže v budúcnosti opakovať, a zároveň nie je

spravodlivá (transfer bohatstva by mal prebiehať od veriteľov, ktorí urobili chybu,

k insolventným dlžníkom nie od všetkých sporiteľov k všetkým dlžníkom),

tak by som sa obšírnejšie chcel venovať predovšetkým prvej alternatíve. Túto

druhú, inflačnú, alternatívu ale považujem za pravdepodobnejšiu, nakoľko

znamená menej ľudí v uliciach a menej rozbitých áut a výkladov.

Prvú alternatívu mnohí označujú

ako návrat do doby kamennej. A to z toho dôvodu, že by znamenala bankrot

mnohých firiem a bankových domov. V histórii sme boli svedkami takéhoto

„očistca“ už mnohokrát a pri pohľade na súčasný stav spoločnosti je zrejmé, že

s dobou kamennou má spoločné pramálo. Zdroje (budovy, stroje, komunikácie,

spotrebiče...), ktoré sa vyrobili, by pri bankrotoch nezanikli, stalo by sa to,

že by sa zreálnila ich hodnota.

A práve precenenie aktív na

trhovú hodnotu je hlavným ekonomickým prínosom likvidácie. Aktíva, ktoré

ostávajú vďaka rôznym záchranným operáciám precenené, sú pre ekonomiku ťarchou,

ktorú je potrebné dotovať. Naopak, pokiaľ ich cena klesne na reálne úrovne, tak

sa opäť tieto aktíva môžu začať v ekonomike „točit“. Problémom na trhoch

nehnuteľností v mnohých krajinách nie je nedostatok dopytu sám o sebe, ale

nedostatok dopytu pri súčasných cenách. Pokiaľ by banky neboli zachraňované,

tak by ceny založených nehnuteľností, ktoré neboli dlžníci schopní splácať, v

snahe bánk speňažiť ich na vyplácanie záväzkov išli nadol ešte výraznejšie, a

to až na úrovne za ktoré by ich boli ochotné domácnosti nakupovať. A po

zreálnení cien v celom dodávateľskom reťazci by následne pri takýchto nižších

cenách mohlo dôjsť k oživeniu v stavebníctve.

Pekným príkladom je aj vývoj po krachu americkej železničnej bubliny v

sedemdesiatych rokoch 19. storočia (ku ktorým mimochodom stáli aj vládne

dotácie a rozdávanie pôdy železničným spoločnostiam), kedy klesla hodnota

dlhopisov popredných železničných spoločností na menej ako pätinu hodnoty a

noví investori, ktorí ich spolu s akciami za zlomok hodnoty skúpili, dokázali

vďaka likvidácii dlhu výrazne znížiť ceny za prepravu osôb, v niektorých

prípadoch zhruba na polovicu. Pokiaľ by sa uplatnil súčasný prístup

zachraňovania, tak bez týchto bankrotov by cestovné znížiť nebolo možné (naopak

by pravdepodobne kvôli snahám vyplatiť apoň úroky na dlh šlo nahor) a železnice

by si na seba neboli bývali pri nižšom dopyte pri vysokých cenách pravdepodobne

zarobili a dotovať by ich bolo potrebné minimálne dlhé roky.

Samozrejme, v ekonomike je stále

niečo za niečo, a najviac by domino bankrotov odniesli veritelia, ktorí urobili

zlé rozhodnutie a požičali peniaze subjektom, ktoré ich nie je schopný splácať.

Tie sú prítomné predovšetkým vo finančnom sektore, ale boli by medzi nimi aj

domácnosti, ktoré majú nainvestované vo fondoch.

Najcitlivejším problémom sú banky ,

keďže v nich má svoje úspory veľká časť obyvateľstva a s ich pádom by ľudia o

tieto peniaze prišli. Tým ale ako dnes centrálne banky bankám dávajú,

resp. požičiavajú peniaze na vyplácanie záväzkov (aj voči klientom), je ale

tento jeden medzikrok pokojne možné vynechať a centrálne banky by

pokojne mohli vytlačiť peniaze a vrátiť ich klientom bánk. Je to ďaleko

spravodlivejšia cesta ochrany klientských vkladov, ako zachraňovať banky,

v ktorých naďalej sedia vysoko platení ľudia, ktorí svojimi zlými rozhodnutiami

dostali banku tam kde je.

Inflačné by to nebolo, keďže

vkladatelia počítali s tým, že tieto peniaze si raz tak či tak vyberú a tomu

prispôsobili aj svoje ekonomické správanie sa, žiadne dodatočné peniaze by

nedostali. Banky, ktoré by sa bez pomoci vlád a centrálnych bánk nedokázali

prežiť, by zbankrotovali (vzhľadom na minimum kapitálu, ktoré dnes banky držia,

by to asi bola značná časť) a straty by znášali len držitelia ich dlhopisov.

Obdobný prístup by sa dal uplatniť pri dôchodkových fondoch.

Toto riešenie by mohlo pomôcť

prebudovať aj finančný systém, ktorý sa z môjho pohľadu stal pre ekonomiku

väčšou záťažou ako prínosom. Zdroje v ekonomike je určite možné využívať lepšie

ako k vysokým platom v bankách, ktoré žijú vo veľkej miere z toho, že majú

štátny monopol na tvorbu nových peňazí. Tento monopol spolu s ochotou

centrálnej banky požičať banke, keď má problém s prístupom k

peniazom, a s ochotou štátu rekapitalizovať banky keď sú v stratách,

motivuje rozdávať úvery, keďže zarobia tým viac, čím viac úverov poskytnú, a

týmpádom aj vytvárať bubliny.

Pokiaľ by sa vláda a centrálne banky stiahli

z finančného sektora (ochrana vkladov by mohla byť zabezpečená tým, že

centrálna banka v prípade krachu vyplatí priamo klientov, nie banku), tak by sa

museli banky správať ďaleko zodpovednejšie, pretože zlé rozhodnutia

by pre nich znamenali definitívu. A situácia, kedy by neproduktívny biznis

tvorby nových peňazí neustále zvyšoval svoj podiel na HDP (obrázok dole), by sa

nezopakovala. Finančný sektor by sa tak mohol vrátiť od tvorby peňazí späť k

svojej pôvodnej funkcii – prepájanie úspor a investícií.

Vývoj podielu finančného

sektora na HDP v USA

Banky sú ale aj naďalej ultra-chráneným

artiklom. Ukazuje to aj posledný návrh riešenia situácie na Cypre, kde je

eurozóna ochotná radšej siahnuť na peniaze klientov (aj tých najmenších, ktorí

s pochybnými peniazmi nemajú nič spoločné), ako by mali príjmať straty priamo

banky či držitelia bankových dlhopisov.

Netvrdím, že môj názor je

nevyhnutne ten správny, ako som písal vyššie, sú aj ďalšie cesty. Každopádne

história zakaždým ukázala, že ekonomika sa z masívnej korekcie dokázala

spamätať sama, a naopak zakaždým, keď sa vlády a centrálne banky snažili

jej zabrániť, tak sa nerovnováhy ešte viac prehĺbili a bolo to ešte horšie.

Zverejnené 18.3.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59520940-likvidacia-dhu-neznamena-dobu-kamennu-komentar)

utorok 5. marca 2013

Ako nám zatiaľ neexistujúci inteligentní roboti zoberú prácu

Zakaždým, keď sme svedkami

vysokej nezamestnanosti, tak sa vynoria hlasy voči automatizácii, ktorá údajne

likviduje pracovné miesta. Zakaždým sa tieto výčitky ukázali byť nesprávne

a ekonomika aj napriek pokračujúcemu pokroku dokázala časom opäť generovať

viac pracovných miest. Bohužiaľ aj napriek tomu, že bol tento názor n-krát

vyvrátený, je tento názor stále hlasný, a to niekedy aj medzi poprednými

ekonómami.

Posledne tento názor vyjadril

Paul Krugman, o ktorého politickej neangažovanosti ako ekonóma vypovedá jeho

blog na NY Times,

v ktorom všetko čo urobí a povie Obama je dobré a naopak všetko

čo spravia a povedia republikáni je zlé (a to píšem ako osoba, ktorá

nijako neinklinuje k republikánom). Asi aj preto, že podľa Obamu sú

zdrojom vysokej nezamestnanosti napríklad aj bankomaty, ktoré nahradzujú prácu

ľudí, napísal prednedávnom Krugman toto:

Inteligentné stroje môžu vytvoriť vyššie HDP, ale zároveň znižujú dopyt

po ľuďoch – vrátane chytrých ľudí. Mohli by sme mať spoločnosť, ktorá sa stáva

bohatšou, ale v ktorej všetok prírastok bohatstva bude pripadať tým, ktorí

vlastnia roboty.

Toto vyjadrenie z konca roka

2012 mi v zmysle toho, že z automatizácie majú zisk len vlastníci

kapitálu a že ostatným škodí pripomína vyjadrenie prvej dámy Spojených

štátov Eleanor Rooseveltovej z roku 1945, kedy povedala nasledovné:

Kým sú vytvárané nové pracovné príležitosti, po ktorých môžu ľudia

siahnuť, tak automatizácia, ktorá prospieva len zamestnávateľovi, nemá citeľnejšie

dopady. Dnes sme ale dosiahli bod, kedy je automatizácia dobrá len v tom

prípade, keď v jej dôsledku žiaden pracovník nepríde o prácu. Je

dobré, že sa vyrába viac vecí ako kedykoľvek predtým, z toho ale musí

profitovať tak zamestnávateľ ako aj zamestnanec. Musíme mu dať príležitosť

pracovať menej hodín, a zároveň mu umožniť robiť veci s nízkymi

nákladmi a zachovať mzdu, ktorá mu umožni spotrebovávať. Jeho mzda je časť

nášho bohatstva, ktoré je konštantne v obehu, tak isto ako je dôležitá

mzda farmára, pretože je okamžite minutá.

Táto scestná idea má ale ešte

hlbšie korene, napríklad v roku 1786, ktorý písali nespokojní robotníci

vlastníkom odevného závodu v anglickom Leedse, ktorých žiadalio zastavenie automatizácie::

Každý stroj dokáže vykonať za dvanásť hodín toľko práce, ako desať ľudí

holými rukami. Keď počítame, že stroj pracuje vo dne a v noci, tak

dokáže vykonať prácu za dvadsiatich. Pokiaľ budú pri každom stroji pracovať

štyria ľudia vo dne a v noci, bude na jeho obsluhu potrebných osem

ľudí, tak jednoduchá matematika hovorí, že za každý nový stroj príde

o prácu 12 ľudí. Celkovo sa jedná o 4 tisíc ľudí, ktorí stratia

živobytie a budú odkázaní na pomoc charity.

Ako sa majú títo prepustení ľudia postarať o svoje rodiny? K akému

povolaniu majú dať vyučiť svoje deti, aby mala nasledujúca generácia istotu

práce, aby sa z nich nestali leniví vagabundi? Niektorí hovoria, nauč sa

inému povolaniu. Predstavte si, že urobíme. Kto sa postará o naše rodiny,

kým sa budeme vyškoľovať, a keď sa už vyučíme, tak ako si môžeme byť istý,

že sme to nerobili zbytočne, pretože príde nový stroj, ktorý nám tú prácu

vezme.

Ako história ukázala, nič také

čoho sa Rooseveltová alebo odbory v Leedse obávali sa nestalo, a hoci sme

boli v histórii svedkami periód s vyššou mierou nezamestnanosti, tak

korelácia týchto období s technologickým pokrokom je minimálna. Ani počet

tých Obamových bankomatov, ktoré údajne môžu za vysokú nezamestnanosť v USA,

nemá žiaden súvis s mierou nezamestnanosti (prieskum počtu bankomatov bol

robený za roky 1999-2008):

Navyše z technologického

pokroku bohatne celá spoločnosť, vôbec nie len vlastníci kapitálu. Keby tí

svoje výrobky nemali komu predávať, tak by si mohli so svojimi strojmi

a robotmi akurát tak pískať, a nie užívať si nadštandardný luxus.

Logika je v tom jednoduchá. Automatizácia umožňuje prudko zvyšovať objem

výroby pri nasadení menšieho množstva práce. To znamená, že uvoľňuje prácu pre

ďalšie činosti, ktoré uspokojujú vyššie potreby ľudí. Pokiaľ by ľudia museli

stále pracovať v poľnohospodárstve, aby vyprudkovali toľko, aby sa

uživili, tak by nemal kto vyrábať autá. A keďze spoločnosť zatiaľ ani zďaleka

nedosiahla stav, kedy majú ľudia ľudia veľkú časť potrieb uspokojenú (a možno

ju ani nikdy nedosiahne), tak priestoru na ďalšie nasadzovanie práce

a kapitálu k ich uspokojeniu je stále dostatok.

A prečo z toho neťažia

len vlastníci kapitálu? Pretože keď niekto napríklad vlastní automobilku, tak

pokiaľ by sa jednalo len o jeho vlastné uspokojenie, tak mu môže byť

totálne jedno či vyrobí ročne tisíc alebo desaťtisíc áut, pretože reálne mu

viac ako štyri či päť poskytne len minimálne dodatočné uspokojenie jeho potrieb.

Aby z nich niečo mal, tak tie autá musí za niečo vymeniť. Tým že

v ekonomike existuje viac áut, tak ich hodnota voči ostatným tovarom

a službám musí klesať a teda sa autá stanú viac dostupnými pre

všetkých, čím rastie kvalita ich života. Pokiaľ by sa výrobca áut rozhodol

s cenami nepoľaviť, tak by ich nedokázal predať a nič by z nich

teda nemal, čo určite nie je stav, ktorý by bol pre neho žiaduci.

Pokiaľ by sa neautomatizovalo,

tak ako to chceli odbory v Leedse, či Rooseveltová, a čiastočne aj

Krugman, tak by stále drvivá väčšina populácie bola nútená pracovať

v poľnohospodárstve, aby ľudstvo dokázalo vôbec vyprodukovať toľko potravín,

aby dokázalo prežiť. Voľnej práce a aj kapitálu by v takom prípade

bolo extrémne málo na zabezpečenie iných potrieb obyvateľstva ako je strava

a celá civilizácia by bola pár storočí dozadu. Keby sme teda začali

nahrádzať stoje manuálnou prácou, aby sme podporili zamestnanosť, tak by objem

vyrobených produktov a služieb klesal a s ním aj životný

štandard obyvateľstva.

Namiesto toho, aby politici a etatistickí ekonómovia povedali, že to pokašlali

a že v naháňaní hlasov vo voľbách, resp. protažovaním ekonomických

teórií ako je za nič možné dostať niečo, dopovali ekonomiku stimulmi a keď

už dnes nie je za čo doping kúpiť, tak musí dôjsť k vytriezveniu

prostredníctvom recesie, vinia za súčasnú situáciu kdekoho a kdečo.

Napríklad aj technologické inovácie, ktoré priniesli ľudstvu kvalitu života prednedávnom

úplne nepredstaviteľnú. Toto sú veľmi, veľmi nebezpečné názory, ktoré keď sa vo

veľkom rozšíria, tak hrozí ľudstvu degres.

Jednu podobnú situáciu si

z histórie poznáme, keď technologickému pokroku bránili cirkevné dogmy

a množstvo strojov uľahčujúcich ľuďom život sa na niekoľko storočí

stratilo. Našťastie tieto chybné názory slabnú a po tom, čo ich história

čím ďalej tým viac vyvracia, a tak ich proponenti svoju kritiku neustále zužujú

na špcifickejšie prípady. Kým odborom v Leedse (1876) vadila automatizácia

vo všeobecnosti, Rooseveltovej (1945) len vtedy, keď nevznikali nové pracovné

miesta, Krugmanovi (2012) už vadia len inteligentní roboti, ktorí ešte ani

poriadne neexsitujú.

Ostáva len dúfať, že tento trend

zužovania spektra situácií, pri ktorých podľa určitých vplyvných hláv

technologický pokrok škodí ekonomike, bude pokračovať. Najlepšie pre celý svet

by bolo, keby tento trend dospel do toho štádia, že sa zúži len na technológiu

v kanceláriách týchto intelektuálov, ktorí by následne pri odmietnutí

technologických výdobytkov svoje názory vytĺkali na kamenné tabule, aby zachraňovali

prácu v kamenárskom priemysle. Tým, že by sa sami držali tejto ortodoxnej

doktríny, a svoje názory by následne dokázali rozšírovať v minimálnej

miere, by ľudstvu urobili obrovský osoh.

Poznámka: Na list odborov z Leedsu a prejav Eleanor Rooseveltovej

som si pri čítaní Krugmanovho blogu spomenul vďaka referenciám v knihe

Henriho Hazlitta Economics in One Lesson

Zverejnené 4.3.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59434370-neexistujuci-inteligentni-roboti-nam-zoberu-pracu-komentar-dna)

pondelok 4. marca 2013

TA3 Hosť v štúdiu: ESM a rekapitalizácia bánk

http://www.ta3.com/clanok/1015809/host-v-studiu-s-k-borosom-o-lieku-na-krizu-v-eurozone.html

Sa mi bohovo podarilo uviazať kravatu :)

Sa mi bohovo podarilo uviazať kravatu :)

utorok 26. februára 2013

TA3 Hosť v štúdiu: Čo s talianskou ekonomikou po voľbách?

http://www.ta3.com/clanok/1015509/host-v-studiu-k-boros-o-dalsom-osude-talianskej-ekonomiky.html

pondelok 18. februára 2013

Hollande to má so slabým eurom pomýlené

V posledných týždňoch nám

vypuklo ďalšie kolo menových vojen. Tie spočívajú v chorej predstave, že

keď politici či centrálni bankári ochudobnia skrz oslabenie meny vlastných

občanov voči zahraničiu a dajú vďaka lepšej konkurenčnej pozícii zarobiť

exportérom, tak sa všetci budú mať lepšie. A aj to je realizovateľné len

za predpokladu, že rovnakú politiku nepraktizujú aj obchodní partneri.

A pokiaľ ju praktizujú, tak sa situácia môže situácia zacykliť, kedy bude

každá akcia jednej strany vyvolávať protireakciu tej druhej...

Eurozóna do týchto menových vojen

zatiaľ príliš nezasahovala. Je dosť možné, že v tom zohráva rolu

konzervativizmus nemeckej Bundesbanky, ktorej skúsenosti s rastúcim

exportom pri posilňujúcej marke v sedemdesiatich a osemdesiatich

rokov hovoria, že silná mena nemusí

prekážať exportu, keďže zlacňuje importy a prilákava do krajiny kapitál.

Najnovšie sa do toho ale obul

francúzsky premiér Francois Hollande, ktorý by chcel mať vyššiu kontrolu nad kurzom

eura. Samozrejme, najradšej by ho videl pri klesajúcej domácej ekonomike, za

ktorú v nemalej miere môžu aj jeho úspešné „reformy“,

čo najslabšie. Hollande by ale mal byť pri svojich túžbach ako má vyzerať svet

opatrný, pretože podobne ako pri jeho doterajších krokoch, by mohla aj

manipulácia eurom smerom vypáliť pre francúzsku ekonomiku úplne naopak ako si

predstavuje.

Francúzska ekonomika má totiž

podobne ako ďalších 16 v súčasnosti jedno špecifikum – je súčasťou menovej

únie. A v nej platia iné pravidlá ako pri jednej ekonomike

s vlastnou menou. Po prvé sa pre francúzskych exportérov slabším eurom nezmení

nič voči najväčšiemu exportnému trhu, ktorým je eurozóna. A takisto sa

neposilní pozícia francúzskych výrobcov voči konkurentom z eurozóny na

domácom trhu. Pomer eurozóny na francúzskych exportoch v roku 2011

dosahoval 48,6 %. Keď k tomu pripočítame aj krajiny, ktoré majú meny

naviazané na euro (Švajčiarsko, Dánsko, Lotyšsko, Litva, Bulharsko...), tak to

predstavuje viac ako 50 %.

Územná štruktúra francúzskych exportov (2011)

Čo je ale ešte dôležitejšie je

to, že sa podmienky pre export zlepšia pre všetky krajiny menovej únie

a krajiny s naviazaným kurzom. To znamená, že zo slabšieho eura budú

ťažiť predovšetkým tie najkonkurencieschopnejšie ekonomiky. Pokiaľ by teda mali

exportéri pridávať nové kapacity, tak sa to bude diať predovšetkým v tých

krajinách, kde to bude pre nich najmenej nákladné. A vzhľadom na rigídny

trh práce a vysoké daňové zaťaženie pochybujem, že by sa to malo diať vo

veľkom vo Francúzsku, keďže by francúzske spoločnosti exportéri z iných

krajín s nižšími marginálnymi nákladmi konkurenčne prevalcovali. V skratke,

dlhodobo slabšie euro pomôže ďaleko viac

nemeckým (aj slovenským) ako francúzskym exportérom.

To isté platí aj pre príklad

situácie, kedy by niektoré krajiny eurozóny, predovšetkým Nemecko, vyťažili zo

silnejšieho eura, tak by ich lepšiu situáciu mohli viac pocítiť výrobcovia

z konkurencieschopnejších krajín, než je Francúzsko. Že francúzske

spoločnosti na tom nie sú s konkurencieschopnosťou bohvieako voči ostatným

krajinám eurozóny, ukazuje aj nasledovný graf podielu exportov na HDP.

Podiel exportov na HDP v % (2012)

Čomu by sa ale Francúzsko pri

dlhodobo slabšom eure nevyhlo, sú vyššie ceny importov. A to takých, ktoré

nie je možné nahradiť z domácich zdrojov, alebo zo zdrojov v rámci

eurozóny, a ktorých možnosť substitúcie za iné dostupné zdroje je značne

obmedzená. Hovorím predovšetkým o nerastných surovinách, niektorých

poľnohospodárskych produktoch a produktoch, ktorých ceny v značnej

miere závisia práve od cien týchto nerastných surovín. Keď sa pozrieme na

štruktúru francúzskych importov, tak nerastné suroviny a kovové výrobky

tvoria vyše pätinu importov a takmer tretinu čistých importov, ktoré sú

lepšou mierou toho čoho má krajina dostatok a čoho nedostatok ako samotné

importy. K importom, ktoré sa pri vyšších cenách nedajú, resp. dajú len

ťažko nahradiť lacnejšími, je navyše možné pripočítať aj časť potravín

a chemických výrobkov.

Tovarová štruktúra francúzskych čistých importov

V relatívne uzatvorenej

ekonomike s nízkou konkurencieschopnosťou, ktorá je súčasťou rozsiahlej

menovej únie a navyše je veľkým čistým

importérom nerastných surovín, by negatíva slabšieho eura pokojne mohli prevážiť

nad pozitívami. Teda efekt vyšších cien, ktorý by znižoval spotrebu domácností

a marže v podnikovej sfére, by prevažoval nad efektom zvýšených exportov

a vyššej spotrebe domácich výrobkov v určitých odvetviach.

Hollande by teda mal začať pri

svojich krokoch merať nie dvakrát, ale minimálne trikrát, kým začne rezať. To

čo by francúzskym výrobcom mohlo pomôcť ďaleko viac ako slabšie euro, by bola vlastná

mena. Tú by ani nebolo potrebné oslabovať, ale by oslabila sama, čo by minimálne

čiastočne vykompenzovalo dôsledky pre konkurencieschopnosť negatívnej politiky

nielen Hollanda, ale aj jeho predchodcov. Zaplatili by to ale spotrebitelia na

vyšších cenách.

Zverejnené 18.2.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59336150-hollande-to-ma-so-slabym-eurom-pomylene-komentar)

štvrtok 14. februára 2013

TA3 Hosť v Štúdiu: O menových vojnách

http://www.ta3.com/clanok/1014857/host-v-studiu-k-boros-o-menovych-vojnach.html

streda 6. februára 2013

Japonský inflačný experiment môže ukončiť éru lacného dlhu pre vládu

V Japonsku sa schyľuje

k zaujímavému experimentu. Nezávislosť centrálnej banky definitívne padla,

keď pred vyše týždňom Bank of Japan na politickú objednávku zvýšila inflačný

cieľ na 2 % a zaviazala sa po vzore FEDu vykonávať neobmedzené

kvantitatívne uvoľňovanie. Krajina už dlhodobo bojuje s miernou defláciou

a ekonomickou stagnáciou, a podľa staronového premiéra Shinza Abeho

by práve vyššia inflácia mohla naštartovať ekonomický rast.

Cieľ samotný ešte neznamená nič,

Bank of Japan už roky bojuje neúspešne s defláciou a jej stratégia vytlačiť

peniaze a dať ich bankám nefunguje, na to aby ich banky požičiavali musia

mať v ekonomike aj dostatok bonitných subjektov a dostatok kapitálu.

Ako chce tento cieľ Bank of Japan dosiahnuť, nechajme teraz stranou,

a predpokladajme, že sa jej to podarí.

Pozrime sa ale, čo sa môže potom stať

na dlhopisových trhoch. Reálne výnosy z dlhodobých japonských dlhopisov

ostali stále aj napriek mimoriadne nízkym nominálnym úrovniam kladné. To

znamená, že držitelia dlhodobých japonských dlhopisov nie sú ochotní na nich

reálne prerábať. V posledných 10

rokoch sa pri desaťročných spatnosiach výnosy pohybovali väčšinu času

v koridore 100-200 bázických bodov nad mierou inflácie, ako nám ukazuje

nasledovný graf:

Pokiaľ nám vzrastie inflácia na

vytúžené 2-3 %, tak potom by pri súčasných úrovniach výnosov z dlhopisov

s dlhodobejšou splatnosťou prerábali. Pri desaťročnom dlhopise je

v súčasnosti výnos nižší ako 1 %. Správanie sa domácností je síce

nevyspytateľné, nechce sa mi ale príliš veriť tomu, že by boli ochotné

dlhodobejšie držať svoje úspory v dlhopisoch, ktorých výnosy sú nižšie ako

inflácia a tak si ich postupne znehodnocovať.

Povedzme že by sa výnosy z desaťročných

dlhopisov po určitom čase vyššej inflácie ustálili na úrovniach 100-200

bázických bodov nad mierou inflácie, ktorú si premiér Abe predstavuje na úrovni

2-3 %. Dajme tomu, že by to bolo 3,5 % p.a. Keď si zoberieme, že priemerný

výnos za posledných 10 rokov je okolo 1,3 %, tak pokiaľ by krajina všetky tieto

svoje dlhopisy postupne refinancovala za nové sadzby, tak by jej úrokové

náklady vzrástli takmer trojnásobne.

A v tomto momente by sa

skončil japonský paradox, kedy krajina vďaka klesajúcemu úročeniu dlhopisov aj

napriek rastúcemu dlhu, ktorý už presahuje 220 % HDP, má stále nízke úrokové

náklady. Tie budú v roku 2013 dosahovať zhruba 2 % HDP. Pokiaľ by za

dekádu vzrástol tento pomer dvojnásobne, tak už sme pri úrovniach, ktoré platí

dnes Portugalsko a pokiaľ trojnásobne, tak sme niekde medzi Talianskom

a Gréckom pred reštrukturalizáciou dlhu.

A to som bol len pri

úrokových nákladoch vyplývajúcich zo súčasnej úrovne dlhu a nepočítal som

s nárastom štátneho dlhu, ktorý by generoval dodatočné úrokové náklady. Za

poslednú dekádu vzrástol verejný dlh o tretinu k úrovni 1 trilón

jenov. V prípade, že by boli deficity vyššie ako inflácia, tak by dlh

naďalej rástol aj v pomere k HDP.

Argumentovať, že by sa

v prípade rastu výnosov nič nestalo, lebo nie nominálne ale reálne výnosy

zo štátnych dlhopisov sú dôležité, pretože inflácia zvýši skrz vyšší nominálny

základ dane príjmy štátneho rozpočtu a zhruba pokryje rast úrokových

nákladov, je scestné. Inflácia síce zvýši príjmy štátneho rozpočtu, na druhej

strane zvyšuje aj väčšiu časť výdavkov, a to či už skrz vyššie mzdy či

transfery viazané na infláciu, ale aj skrz drahšie nákupy tovarov

a služieb. Určitý pozitívny efekt tam samozrejme je, ale ani zďaleka nie

taký silný aby dokázal pokryť rast úrokových nákladov.

Pokiaľ by teda skutočne nastal

tento scenár, kedy by sa japonskej vláde a centrálnej banke podarilo

naštartovať infláciu a japonské domácnosti by neboli ochotné takúto formu

konsolidácie platiť skrz nízke úroky na štátne dlhopisy, tak by sa neudržateľná

fiškálna situácia v Japonsku stala ešte neudržateľnejšou. Celé

mega-zadlžovanie sa v Japonsku totiž stálo na nízkych nákladoch na obsluhu

dlhu, a tento pilier môže premiér Abe svojou politikou podkopať.

Ako som ale vyššie písal,

správanie sa ekonomických subjektov nemusí minimálne v krátkodobom

horizonte úplne korešpondovať s ekonomickou logikou. V eurozóne sme

svedkami už niekoľko mesiacov toho, že výnosy z dlhodobých štátnych dlhopisov

sú nižšie ako inflácia (bavíme sa o neproblémových krajinách) a ich

vlastníci reálne prichádzajú o peniaze. Na druhej strane ale po prvé ešte

niekoľko mesiacov nemôžeme považovať za relevantné obdobie, a zároveň v eurozóne

v súčasnosti prevládajú skôr disinflačné tlaky a ECB a vlády

nikde na plnú hubu nevyhlasujú, že majú za cieľ zvýšiť infláciu

o minimálne 200 bázických bodov.

Zverejnené 4.2.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59246510-japonsky-experiment-moze-ukoncit-eru-lacneho-dlhu-komentar)

pondelok 21. januára 2013

Zarábajte s ECB, na rizikových dlhopisoch

Úplne zvrátená situácia, ktorá po

ohlásení neobmedzených nákupov dlhopisov problémových krajín zo strany ECB nastala

na dlhopisových trhoch, prináša možnosť solídneho výnosu pri pomerne nízkom

riziku. Solídneho výnosu mám na mysli v kontexte minimálneho úročenia

v dnešných centrálne plánovaných časoch, kedy na desaťročný slovenský

štátny dlhopis dostanete ročný výnos do splatnosti na úrovni 2,3 %, na čom pri

súčasnej inflácii prerábate ročne viac ako percento.

Na úvod si rozdeľme krajiny

eurozóny do troch skupín – tie ktoré už pomoc od eurovalu dostali (Grécko,

Írsko a Portugalsko), tie ktoré majú problémy ale ešte pomoc od eurovalu

nedostali (Španielsko, Taliansko, Slovinsko a Cyprus), a tie ktoré problémy

nemajú (všetky ostatné). Dlhopisy tretej skupiny sa v dnešnej dobe príliš

nakupovať neoplatí, pretože ich výnosy pri kratších splatnostiach sú minimálne

a pri dlhších mimoriadne nízke. Historicky najnižšie. Nasledujúci graf

ukazuje výnosy z dvoj-, päť a desaťročných dlhopisov krajín eurozóny (bez

Cypru a Grécka, ktoré keby vložím do grafu, tak by sa všetky ostatné

stĺpčeky výrazne zmenšili a graf by bol neprehľadný):

Teraz sa pozrime na krajiny,

ktoré už z eurovalu raz pomoc dostali. Grécko ešte bude potrebovať ďalšie

odpúšťanie dlhu. A hoci drvivú väčšinu dlhu po výmene dlhopisov a za

nové a nedávnom spätnom odkupe pod cenu, už vlastnia verejní veritelia,

tak tí si určite budú chcieť zmierniť straty a dotlačia k ďalšiemu odpúšťaniu

aj súkromných veriteľov. Grécke dlhopisy teda ostávajú extrémne rizikové.

Čo sa týka Írska

a Portugalska, tak v súčasnosti to vyzerá, že tieto krajiny sa dokážu

vrátiť na dlhopisové trhy. Pokiaľ by ale ich dôveru opäť stratili ešte pred

splatením pomoci, čo vzhľadom na slabý ekonomický rast, vysoké deficity

a naďalej rastúci dlh k HDP vôbec nie je nereálne, tak aj ich by

s veľkou pravdepodobnosťou stihol grécky osud. Do druhého balíčka by už

totiž verejní veritelia podobne ako pri Grécku zapojili aj súkromných

investorov, v opačnom prípade by ostal takmer všetok dlh v ich rukách

a súkromná sféra by neutrpela nič, čo by pred voličmi neprešlo. Nákup

dlhopisov týchto krajín je teda taktiež rizikový a je stávkou na to, že sa

rast ich dlhu k HDP v dohľadnej dobe zastaví.

Nás ale zaujíma najviac druhá

skupina, teda krajiny, ktoré majú problémy o pomoc ale ešte nepožiadali.

Tie majú po novom možnosť spolu so žiadosťou o pomoc euroval požiadať

o pomoc aj ECB, ktorá je pripravená, pokiaľ bude krajina plniť podmienky

stanovené eurovalom, nakupovať v neobmedzenej miere jej dlhopisy so

splatnosťou 1-3 roky. Situácia je nasledovná, pokiaľ investor kúpi

v súčasnosti dlhopis niektorej z krajín tejto skupiny, tak má dve

možnosti. Po prvé všetko ostane super fajn a bude dostávať až do

splatnosti vysoký výnos.

Tou druhou možnosťou je že všetko

nebude fajn a dlh k HDP danej krajiny bude naďalej nekontrolovane

rásť. Síce existuje teoretická možnosť, že by sám o sebe súčasný prísľub

ECB, že je ochotná dlhopisy nakupovať, mohol zabrániť výpredajom dlhopisov, z môjho

pohľadu je ale najpravdepodobnejší scenár, že výnosy by v takomto prípade

mohli pri zvýšenom riziku reštrukturalizácie dlhu časom výrazne poskočiť.

Okrem toho by sa zhmotnilo aj

cenové riziko, pokiaľ by vzrástla nedôvera, tak by investor predával dlhopis za

nižšiu cenu než za akú by ho v súčasnosti kúpil. Napríklad desaťročných

španielskych dlhopis v nominálnej hodnote 100 eur s úrokom 5,85 %

splatný v roku 2022 by ste dnes zaplatili 106 eur, pričom keby sa

zopakovala nervozita z minulého roka, tak by sa predával za 90 eur.

Avšak, pokiaľ by k tomuto

rastu nedôvery došlo, tak by krajina požiadala o pomoc ECB a euroval.

Pri prvej pomoci, ktorá by tak či tak bola predovšetkým od ECB

a v menšej miere od eurovalu, by bola spoluúčasť súkromného sektora vysoko

nepravdepodobná. A to predovšetkým pre to, že pokiaľ by podmienkou pre

prvú moc eurovalu a ECB bola reštrukturalizácia dlhu, tak by sa investori

vo veľkom mohli začať zbavovať dlhopisov krajín eurozóny v obavách, že by

na nich mohli stratiť značnú sumu. To samozrejme eurozóna nechce.

ECB by po žiadosti tejto krajiny

o pomoc začala neobmedzene nakupovať jej dlhopisy so splatnosťou 1-3 rokov

a stlačila by tým pádom ich výnosy nadol a naopak vytlačila ich ceny

nahor. Silno pochybujem, že by sa to udialo len pri týchto krátkych

splatnostiach, ale naopak si myslím, že by sa nadol posunula celá výnosová

krivka, podobne ako pri ohlásení tohto programu, a výrazne klesli výnosy

a vzrástli ceny aj pri dlhodobých splatnostiach. A práve to by bol

vhodný moment predať tento dlhopis. Pretože pokiaľ by sa vláde danej krajiny

nepodarilo skrotiť deficity ani pod dohľadom trojky, tak by už podobne ako pri

Grécku museli v rámci druhého balíčka prispievať aj súkromní veritelia

a dlhšie držanie dlhopisu by sa stalo ďaleko rizikovejším. Tak ako

v prípade Portugalska a Írska.

Ťažko povedať, kam až by po

intervencii ECB mohli výnosy klesnúť a ceny vzrásť, každopádne

z môjho pohľadu je reálna možnosť, že by dokonca ceny mohli byť vyššie ako

teraz. Pretože pokiaľ má byť pomoc ECB účinná, tak musí skrz intervencie

náklady na nové úroky pre krajinu stlačiť výrazne nadol. V takom prípade

by investor realizoval zisk nielen na vyšších úrokoch, ktoré by do predaja

polročne dostával, ale aj na cene dlhopisu. Pokiaľ by investor predal dlhopis

za cenu zhruba rovnakú ako ho kúpil (upravenej o už vyplatené úroky), tak

by na tom bol taktiež lepšie ako keby kúpil dlhopis niektorej

z neproblémových krajín eurozóny, a to kvôli podstatne vyšším úrokom.

A aj pokiaľ by aj predajná

cena bola nižšia, tak by na tom kupujúci takéhoto dlhopisu prerobil oproti

dlhopisom neproblémových krajín eurozóny len v tom prípade, keby ho predal

so stratou vyššou ako bol zisk na vyšších úrokoch. Vzhľadom na neobmedzenú

kapacitu ECB ale považujem za veľmi málo pravdepodobné, že by ceny dlhopisov po

tejto intervencii vzrástli len tak málo, aby mohol investor realizovať

výraznejšiu stratu pri ich predaji. Navyše je potrebné dodať, že cenové riziko

je vysoké aj pri dlhopisoch neproblémových krajín, keďže z historických

maxím pri minimálnych výnosoch ich ceny príliš veľa priestoru k rastu

nemajú, práve naopak pokiaľ by sa ekonomika oživila ako si celá Európa želá,

tak sa peniaze z dlhopisov prelejú do rizikovejších aktív, a ich ceny

pôjdu nadol.

Aj takéto zvrhlosti, kedy je

pomer prípadného zisku k riziku ďaleko vyšší pri kúpe dlhopisu

insolventnej krajiny ako pri kúpe dlhopisu bezproblémovej krajiny, sa dejú keď

sa ekonomika riadi na základe

intelektuálneho rozpoloženia zopár vyvolených jednotlivcov a nie na základe

interakcie všetkých jej členov nazývanej trh. A potom sa čudujeme, že tu

nemáme ekonomický rast, keď sa vzácne zdroje vďaka manipuláciám s trhom

dostávajú do čiernych dier, kde sú využívané s ďaleko nižšou produktivitou

a ďaleko nižším prínosom pre spoločnosť.

Zverejnené 21.1.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59156800-zarabajte-s-ecb-na-rizikovych-dlhopisoch)

utorok 15. januára 2013

TA3 Hosť v štúdiu: Euro a akcie na maximách

http://www.ta3.com/clanok/1013062/host-v-studiu-kamil-boros-o-investovani.html

utorok 8. januára 2013

TA3 Hosť v štúdiu: O dôvere investorov

pri mega uhorke si v TA3 všimli rast bezvýznamného indexu Sentix :)

http://www.ta3.com/clanok/1012731/host-v-studiu-kamil-boros-o-dovere-investorov.html

http://www.ta3.com/clanok/1012731/host-v-studiu-kamil-boros-o-dovere-investorov.html

Pristúpi ECB v roku 2013 ku kvantitatívnemu uvoľňovaniu?

ECB v roku 2012 dokázala na

čas uhasiť dlhovú a bankovú krízu, na recesiu v eurozóne je ale

zatiaľ prikrátka. Uvoľňovanie z jej strany teda ani zďaleka neskončilo

a vo Frankfurte môžeme očakávať ďalší horúci rok.

Pozrime sa na kľúčové kroky ECB,

ktoré v roku 2012 pomohli upokojiť situáciu na medzibankových

a dlhopisových trhoch:

LTRO:

Dva neobmedzené magatendre na trojročné pôžičky za

jednopercentný úrok, v rámci ktorých si stovky európskych bánk požičalo

takmer jeden bilión eur. Časť z týchto peňazí išla na splatenie predošlých

tendrov ECB, čistý nárast likvidity v európskom finančnom systéme bol

niečo vyše 465 mld. eur. Tieto pôžičky ECB pre banky odstránili riziko

neschopnosti vyplácať predošlé záväzky a banky si medzi sebou opäť začali

dôverovať, čo upokojilo situáciu na medzibankovom trhu, kde sa úročenie

následne vybralo nadol a v kombinácii s ďalšími krokmi ECB

kleslo na minimálne úrovne.

Vývoj trojmesačnej medzibankovej sadzby euribor

Zníženie sadzieb na vklady do ECB na nulu:

Ďalším zlomovým momentom

v politike ECB bolo júlové zníženie úrokových sadzieb z 1 % na 0,75

%, ktoré pri nezúžení úrokového koridoru +/-75b. okolo základnej sadzby,

poslalo jeho spodnú hranicu na nulu. Táto spodná hranica koridu, pod ktorú ECB

úroky nepustí je zabezpečovaná úrokmi na vklady ECB, ktoré banky využívajú

v prípade, že nemajú kam dať prebytočné peniaze. Vzhľadom na to, že po

dvoch LTRO bolo prebytočnej likvidity veľa, tak hľadali banky bezpečné aktíva do

ktorých by tieto prostriedky parkovať, aby získali aspoň nejaké úročenie.

Navyše, keď niekde tieto prostriedky zaparkovali, tak tým len presunuli problém

na druhú banku, dajme tomu že banka A kúpi od banky B slovenský dlhopis,

tak problém s tým, kam peniaze na noc má následne banka B.

O tohto momentu bolo badať

trend zužovania sa prirážok tých menej sledovaných krajín eurozóny, teda nie

tých najbezpečnejších (AAA-klub) a ani tých najproblémovejších (PIIGS),

ale tých medzi. Patrí medzi ne aj Slovensko. Pre banky sa totiž stalo menej

výhodným držať peniaze cez noc a nakoľko dlhopisy tých najbezpečnejších

krajín mali minimálne výnosy (pri kratších splatnostiach dokonca negatívne),

tak ich začali parkovať do tých „druhoplánových“ dlhopisov krajín eurozóny. Tým

najproblémovejším krajinám sa ale vyhýbali. Im pomohla ECB až o niečo

neskôr, keď ohlásila program OMT spočívajúci v neobmedzenom nákupe

dlhopisov v prípade splnenia podmienok.

Vývoj prirážok slovenských desaťročných dlhopisov k nemeckým

OMT:

Upokojenie vášní na trhoch

s dlhopismi problémových krajín (s výnimkou nezachrániteľného Grécka)

priniesol až program neobmedzeného nákupu dlhopisov ECB pre problémové krajiny,

ktoré pristúpia na podmienky trojky. Toto opatrenie znamená, že žiadna krajina

s výnimkou Grécka v blízkej budúcnosti nezbankrotuje, čo presunulo

záujem finančných domov do vysokoúročených dlhopisov Talianska, Španielska,

Írska, Portugalska či Slovinska. Tento program najskôr predznačil Draghi koncom

júla slovami, že ECB urobí všetko čo je potrebné na záchranu eura

a následne ho špecifikoval na septembrovej schôdzi ECB.

Vývoj výnosov z desaťročných španielskych dlhopisov

Čo je možné čakať v roku 2013?

Na finančných trhoch, ktoré ECB

môže s neobmedzeným arzenálom manipulovať, sa jej síce podarilo svoje

ciele v značnej miere naplniť, reálna ekonomika, ktorú môže ECB

ovplyvňovať len nepriamo, sa však absolútne nevyvíja podľa jej predstáv. Podľa

jej vlastných odhadov by ekonomika eurozóny mala v roku 2012 klesnúť

o 0,5 % a v roku 2013 0,3 %. To pre ECB určite nie je vyhovujúci

stav.

A tak v prvých

mesiacoch roka očakávame ďalšie

zníženie úrokových sadzieb na nové historické minimum 0,5 %. Keď ale ekonomike

dlhodobo nepomohlo zrazenie sadzieb zo 4,25 % na 1 % na prelome rokov 2008

a 2009, tak zníženie sadzieb o 25 bodov z nášho pohľadu

predstavuje len kvapku na horúci kameň, a tak sme toho nášho názoru k tomu

ECB pridá aj záporné sadzby na vklady

v ECB na úrovni -0,25 %. Nahráva tomu aj fakt, že takéto opatrenie

pripustili aj viacerí vrcholní predstavitelia banky. Tým sa bude snažiť učiniť

držbu pre banky peňazí cez noc ešte viac nevýhodnou a vyhnať viac peňazí

či už na finančné trhy alebo do reálnej ekonomiky.

Negatívne sadzby ale môžu byť pre

úročenie dvojsečnou zbraňou, pretože pre banky, ktoré majú v rámci LTRO

požičaných od ECB takmer 1 bil. eur požičaných za ročný úrok 1 %, by

v prípadne nečinnosti na nich ročne prerábali 1,25 %. A tak by sa

mnohé z nich mohli rozhodnúť využiť možnosť po roku predčasne splatiť časť

týchto úverov od ECB. LTRO1 môžu banky začať predčasne splácať od 30. Januára,

LTRO 2 od 27. ferbuára. Ako sme ukázali v grafe vyššie, tak práve

zaplavenie medzibankového trhu peniazmi bolo významným faktorom, ktorý prispel

k poklesu medzibankových sadzieb, a splatenie výraznejšieho objemu

úverov by mohlo naopak posunúť medzibankové sadzby nahor. Tomuto rastu ale ECB

môže zabrániť napríklad novým LTRO za novú sadzbu 0,5 %, čím by zúžila

diferenciál medzi úrokmi, ktoré platia banky ECB a tým čo od nej dostávajú

(v prípadne záporných sadzieb platia) cez noc späť na 75b.

Čo ale potom, keď ani tieto

opatrenia nedokážu podporiť ekonomiku eurozóny? Z nášho pohľadu je to ten

najpravdepodobnejší scenár, nakoľko problémy eurozóny spočívajú v nerentabilných

investíciách, ktoré vznikli a prežívajú vďaka monetárnym a fiškálnym

stimulom, na ktorých ďalšiu podporu už viaceré krajiny nemajú fiškálnu

kapacitu. A keď sa fiškálne stimuly začnú vypúšťať, tak sa rúca celé

domino ekonomickej aktivity, ktoré bolo na týchto nerentabilných investíciách

postavené. Na tento problém by boli prikrátke aj nulové sadzby.

A tak bude ECB tlačená do

toho, aby robila niečo viac. Logickým ďalším krokom by bolo kvantitatívne

uvoľňovanie. To síce zatiaľ v žiadnej krajine nefunguje (v Japonsku už

takmer dve dekády), a jeho najväčším efektom je mega-bublina na

dlhopisových throch, z nejakého dôvodu je ale u centrálnych bankárov mimoriadne

obľúbené. A tak sme toho názoru, že pod tlakom pretrvávajúcej recesie

k tomuto kroku ECB časom pristúpi. Možno už v roku 2013.

Zverejnené 7.1.2013 na www.finweb.sk (http://finweb.hnonline.sk/c1-59070210-pristupi-ecb-k-tlaceniu-eur-komentar-dna)

Prihlásiť na odber:

Príspevky (Atom)